PENSION

2022. 11. 30

연금고수의

연말정산 노하우

연말정산 노하우

PENSION

연말이 다가온다. 이맘때면 직장인은 관성에 이끌리듯 연말정산에 관심을 쏟는다. 하지만 연말까지 할 수 있는 일은 많지 않다. 신용카드 지출을 늘려 소득공제를 더 받을 수도 있지만 세금을 환급받자고 무턱대고 지출을 늘릴 수는 없다. 그보다는 연금을 활용해 노후를 대비하면서 절세도 할 수 있는 방법을 찾는 것이 낫다. 그러면 연금과 관련해 직장인이 연말정산 때 알아야 할 사항을 살펴보도록 하자.

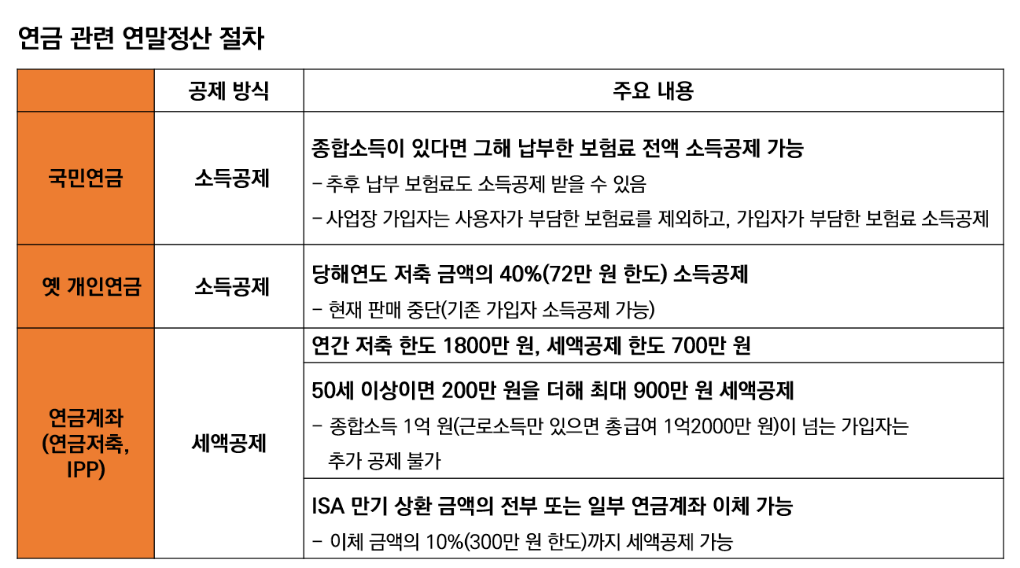

먼저 소득공제 혜택이 있는 국민연금 등 공적연금부터 살펴보자. 종합소득이 있다면 그해 납부한 보험료를 소득에서 공제받을 수 있다. 국민연금 가입자는 소득의 9%를 보험료로 납부한다. 사업장 가입자는 보험료 중 절반을 사용자가 부담하고, 나머지 절반만 근로자가 납부한다. 연말정산 때는 근로자 본인이 납부한 보험료만 소득공제를 받을 수 있다.

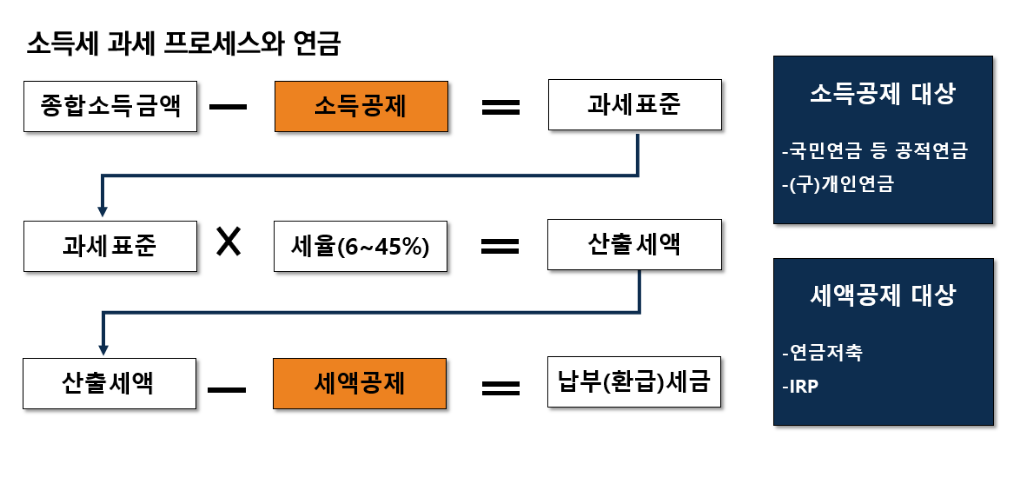

소득공제는 과세대상소득을 줄여주는 것이다. 그해 종합소득에서 소득공제 대상 금액을 빼서 과세표준을 계산한다. 그리고 과세표준에 종합소득세율을 곱해 세금을 산출한다. 한국은 종합소득세를 산출할 때 누진세율(6∼45%)을 적용하기 때문에 소득이 많을수록 높은 세율을 부담한다.

그래서 같은 금액을 소득공제 받더라도, 높은 세율을 적용받는 고소득자가 세금을 더 많이 환급받는다. 국민연금 보험료 100만 원을 소득공제 받는다고 해보자. 소득세율이 15%인 사람은 연말정산 때 납부한 세금에서 15만 원을 돌려받지만 35% 세율을 적용받는 사람은 35만 원을 환급받는다.

소득공제는 과세대상소득을 줄여주는 것이다. 그해 종합소득에서 소득공제 대상 금액을 빼서 과세표준을 계산한다. 그리고 과세표준에 종합소득세율을 곱해 세금을 산출한다. 한국은 종합소득세를 산출할 때 누진세율(6∼45%)을 적용하기 때문에 소득이 많을수록 높은 세율을 부담한다.

그래서 같은 금액을 소득공제 받더라도, 높은 세율을 적용받는 고소득자가 세금을 더 많이 환급받는다. 국민연금 보험료 100만 원을 소득공제 받는다고 해보자. 소득세율이 15%인 사람은 연말정산 때 납부한 세금에서 15만 원을 돌려받지만 35% 세율을 적용받는 사람은 35만 원을 환급받는다.

직장인 중에는 출산이나 육아를 위해 직장을 그만뒀다가 재취업했거나, 직장을 옮기는 과정에서 얼마간 소득 공백 기간을 가진 이들도 있다. 경력이 단절된 전업주부는 국민연금 적용 대상에서 제외되고 소득 공백 기간에는 납부 예외 신청을 해서 보험료를 내지 않을 수 있다. 이렇게 적용제외기간과 납부예외기간 동안 내지 않은 보험료는 나중에 납부할 수 있는데, 이를 추후납부라고 한다.

추후납부를 할 수 있는 기간은 적용제외기간과 납부예외기간의 범위 내에서 최장 119개월이다. 보험료는 추후납부를 신청한 달의 보험료에 추후납부 할 기간을 곱해서 산출한다. 보험료는 한 번에 납부해도 되고, 최장 60개월에 걸쳐 분할 납부를 할 수도 있다. 그리고 추후납부 보험료는 그해 연말정산 때 소득공제를 받을 수 있다.

추후납부는 국민연금 가입 기간에 언제든지 할 수 있다. 그렇다면 언제 추후납부를 하는 것이 좋을까. 연말정산 때 세금을 많이 돌려받을 요량이라면 소득이 많은 해, 그래서 높은 소득세율을 적용 받는 해에 추후납부를 해야 한다. 그래야 같은 보험료를 내고도 더 많은 세금을 환급 받을 수 있기 때문이다.

추후납부를 할 수 있는 기간은 적용제외기간과 납부예외기간의 범위 내에서 최장 119개월이다. 보험료는 추후납부를 신청한 달의 보험료에 추후납부 할 기간을 곱해서 산출한다. 보험료는 한 번에 납부해도 되고, 최장 60개월에 걸쳐 분할 납부를 할 수도 있다. 그리고 추후납부 보험료는 그해 연말정산 때 소득공제를 받을 수 있다.

추후납부는 국민연금 가입 기간에 언제든지 할 수 있다. 그렇다면 언제 추후납부를 하는 것이 좋을까. 연말정산 때 세금을 많이 돌려받을 요량이라면 소득이 많은 해, 그래서 높은 소득세율을 적용 받는 해에 추후납부를 해야 한다. 그래야 같은 보험료를 내고도 더 많은 세금을 환급 받을 수 있기 때문이다.

국민연금 이외에 2000년 이전까지 판매된 옛 개인연금 가입자가 납부한 보험료도 소득공제 대상이다. 옛 개인연금은 판매가 중단돼 신규로 가입할 순 없지만 기존 가입자는 계속해서 저축금액을 소득공제 받을 수 있다. 가입자는 분기에 300만 원까지 저축하고 저축 금액의 40%를 소득공제 받는데, 연간 소득공제 한도는 72만 원이다. 한 달에 15만 원씩 한 해 180만 원을 저축하면 소득공제한도 72만 원을 채울 수 있다.

연말정산 때 부모를 부양가족으로 해서 인적공제를 받는 직장인이 많다. 그런데 부모가 노령연금을 수령해도 부양가족공제를 받을 수 있을까. 부양가족공제를 받으려면 대상자의 소득이 연간 100만 원을 넘어서는 안 된다. 부모가 다른 소득은 없고 노령연금만 수령하는 경우 과세대상 연금소득이 연간 516만 원만 넘지 않으면 부양가족공제를 받을 수 있다. 과세대상연금소득(516만 원)에서 연금소득공제(416만 원)를 빼면 연간소득이 100만 원을 넘지 않기 때문이다.

연금저축과 개인형퇴직연금(IRP)에 저축한 금액은 세액공제 대상이다. 소득공제가 과세대상 금액을 줄여주는 것이라면, 세액공제는 세금 자체를 줄여주는 방식이다. 연금저축과 IRP를 합쳐 연금계좌라고 한다. 연금계좌에는 한 해 1800만 원을 저축할 수 있고 저축금액에서 700만 원까지 세액공제를 받을 수 있다.

하지만 이게 전부는 아니다. 50세 이상인 가입자는 200만 원을 추가로 공제받을 수 있다. 다만 종합소득이 1억 원(근로소득만 있는 경우 총 급여 1억2000만 원)이 넘는 가입자는 추가 공제를 못 받는다. 개인종합자산관리계좌(ISA) 만기상환자금도 연금계좌에 이체할 수 있다. ISA 만기가 도래하고 60일이 지나기 전에 만기상환금액을 연금계좌에 이체하면 이체한 금액의 10%(300만 원 한도)를 세액공제 해준다. 만기상환금액 중 3000만 원 이상을 이체하면 300만 원을 세액공제 받을 수 있다.

하지만 이게 전부는 아니다. 50세 이상인 가입자는 200만 원을 추가로 공제받을 수 있다. 다만 종합소득이 1억 원(근로소득만 있는 경우 총 급여 1억2000만 원)이 넘는 가입자는 추가 공제를 못 받는다. 개인종합자산관리계좌(ISA) 만기상환자금도 연금계좌에 이체할 수 있다. ISA 만기가 도래하고 60일이 지나기 전에 만기상환금액을 연금계좌에 이체하면 이체한 금액의 10%(300만 원 한도)를 세액공제 해준다. 만기상환금액 중 3000만 원 이상을 이체하면 300만 원을 세액공제 받을 수 있다.

어떤 해는 갑자기 목돈이 필요해 연금계좌에 저축할 여력이 안 될 수도 있다. 이때는 과거에 세액공제를 받지 않고 저축한 돈이 있는지 살펴봐야 한다. 예를 들어 작년에 1800만 원을 저축하고 700만 원만 세액공제 받았다면 나머지 1100만 원은 세액공제를 받지 않고 저축한 셈이다. 지난해 ISA 만기상환금액 3000만 원을 연금계좌에 이체하고 이체금액의 10%인 300만 원을 세액공제 받았다면, 나머지 2700만 원은 세액공제 받지 않고 저축한 금액이 된다. 이렇게 과거에 세액공제를 받지 않고 저축한 돈이 있다면, 이를 올해 저축한 금액으로 전환해 달라고 금융회사에 신청하면 된다. 그러면 실제 저축을 하지 않고도 전환금액으로 올해 세액공제를 받을 수 있다.

연금계좌에 저축한 금액은 반드시 연말정산 때 세액공제 신청을 해야 할까. 그렇지는 않다. 세액공제 신청을 해도 납부한 세금이 많지 않으면 환급받을 세금이 없을 수도 있기 때문이다. 따라서 세액공제를 신청하기 전에 환급받을 세금이 있는지 확인해야 한다. 다른 공제 방법을 활용해서 납부한 세금을 전부 환급받을 수 있다면 굳이 연금계좌 저축 금액까지 세액공제를 신청할 필요는 없다. 이렇게 세액공제를 받지 않고 저축한 금액은 다음에 세액공제가 필요할 때 저축 금액으로 전환하면 된다. 그리고 저축 금액 중 세액공제 받지 않은 것은 중도 인출하거나 연금으로 수령할 때 세금을 부과하지 않는다.

출처. 미래에셋투자와연금센터, 동아일보

글. 김동엽 미래에셋투자와연금센터 교육콘텐츠본부 본부장

글. 김동엽 미래에셋투자와연금센터 교육콘텐츠본부 본부장